Рынок SaaS и его участники в мире и в России

SaaS-рынок приложения для совместной работы

Многие аналитики отмечают, что за последние два года тема SaaS была одной из наиболее актуальных. Написаны десятки отчетов, сотни статей, миллионы постов. Прояснилась ли картина? Что подразумевается под SaaS-рынком? Каков объем этого рынка в мире и в России? Какие типы ПО в первую очередь мигрируют в «облака», и какие наиболее весомые сегменты этого рынка выделяют аналитики? Кого можно назвать лидерами мирового SaaS-рынка? Кто лидирует на российском рынке? Автор решил провести анализ имеющихся материалов и выяснить, насколько они коррелируют между собой и отвечают на поставленные вопросы.

Мировой рынок SaaS

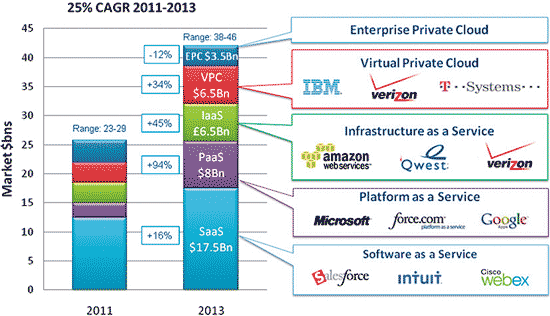

По данным IDC, рынок SaaS в мире составил около 20 млрд долл. в 2011 году и вырастет до 32 млрд долл. в 2013-м. Однако по информации STL (рис. 1), которая приводит свои данные на базе вторичного анализа исследований ряда аналитических агентств, включая Bain Analysis, Forrester, IDC, William Blair & Co., в 2013 году объем этого рынка достигнет лишь 17,5 млрд долл.

Рис. 1. Оценки рынка «облачных» вычислений

(источник: STL на базе исследований Bain Analysis, Forrester, IDC, William Blair & Co.)

С чем связан подобный разброс в оценках?

По всей видимости, существуют две группы причин. Первая — архитектурно-терминологическая — часть аналитиков жестко придерживается классической формулировки, то есть определяет SaaS как предоставление ПО в виде услуги на базе мультитенантного решения из «облака» для широкого набора несвязанных между собой клиентов, с возможностью динамического потребления ресурсов приложением и такого же динамического биллинга с учетом фактически потребленного ресурса, наличия открытого API, элементов самообслуживания и прочих классических атрибутов SaaS. Другие аналитики отходят от данного определения в той или иной его части, считая, что могут быть решения, близкие к SaaS или приближающиеся к таковым. Есть более широкий взгляд на термин, включающий такие понятия, как SaaS в частном «облаке», хотя в последнем присутствует один заказчик, а не набор клиентов. И наконец, нередко SaaS’ом называют решения, которые предоставляются через Интернет в виде хостинга приложений, в рамках давно известной ASP-схемы, которая появилась задолго до «облака». Недаром существуют такие термины, как Fake SaaS, псевдо-SaaS.

Вторая группа причин для возможных расхождений — функциональнотерминологическая. Например, IDC в качестве SaaS рассматривает только ИТ-услуги, то есть такие традиционные виды ПО, как CRM, SCM, ERP, CAD/CAM/CAE, предоставляемые в виде услуг. А компьютерные игры, медийные услуги, услуги электронных магазинов, социальных сетей и электронного правительства IDC относит к категории «бизнес как услуга» (синонимы: Cloud Business и Process as a Service), где сервисы строятся на потреблении «облачных» ИТ-услуг.

Этот тезис был сформулирован Александром Прохоровым, экспертом по рынку «облачных» технологий компании IDC, на конференции Directions 2013 (рис. 2).

Рис. 2. Александр Прохоров, эксперт

по рынку «облачных» технологий компании IDC

Существует также проблема, связанная с тем, что аналитики по-разному относятся к учету операционных и проектных услуг. Считается, что «облачные» услуги — это услуги по подписке, оказываемые в режиме «Pay as you Go». Однако компания, на 100% занимающаяся «облачным» бизнесом, в любом случае должна оказывать и проектные услуги — по внедрению софта, консалтингу и обучению. Куда следует отнести эту часть оборота — к «облачным» услугам или услугам, сопутствующим «облачным»?

Таким образом, когда в тех или иных документах упоминается рынок «облачных» услуг, не всегда очевидно, что именно под этим понятием подразумевают те или иные аналитики. Таксономия может быть разной, главное — чтобы она была четко определена (рис. 3).

Комментируя вопрос сложности унификации таксономии в сфере облачных вычислений, Александр Прохоров говорит о том, что есть еще несколько аспектов неоднозначности понятия SaaS. Очевидно, что приложения как сервис относятся к SaaS, а операционная система как сервис — к IaaS. При этом не совсем очевидно, к какой категории должны быть отнесены сервисы на базе ПО для системного и сетевого управления, включая ПО для управления событиями, управления проблемами, управления изменениями; ПО управления и планирования заданий, управления производительностью ИТ-систем, ПО информационной безопасности, ПО для архивирования и восстановления данных?

Рис. 3. Понятие «рынок “облачных” услуг» в различных источниках

может означать разные вещи

По мере развития рынка уточняется таксономия. Если раньше IDC относила данные категории ПО к IaaS, то начиная с 2012 года — к SaaS.

В терминах SaaS и PaaS тоже есть некоторая неоднозначность. Если SaaS — это ПО, которое предоставляется как сервис, то PaaS — это тоже предоставляемое как сервис ПО, но относящееся к средствам разработки и развертывания приложений. При этом и SaaS и PaaS можно определить как «облачное» ПО (табл. 1).

В связи с вышеизложенным при сравнении разных оценок рынка нужно ясно представлять, о каких компаниях и о каких решениях идет речь в тех или иных исследованиях. Об основных игроках мирового SaaS-рынка, в трактовке IDC, подробно рассказал Александр Прохоров в своем докладе на конференции Directions 2013.

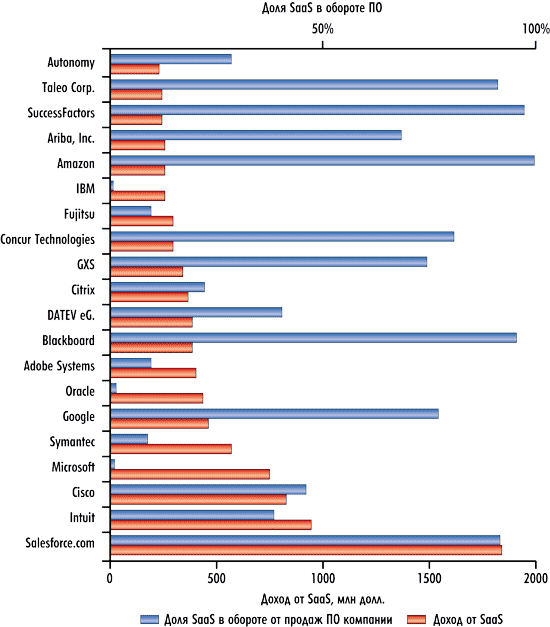

На рис. 4 представлено две шкалы. Нижняя относится к красным полосам — это доход от предоставления ПО в виде услуг. Очевидно, что Salesforce.com — это лидер данного рынка, компания Intuit находится на втором месте и т.д. Верхняя шкала (синие полосы) показывает долю SaaS в обороте компании. Это означает, что из всего софтверного оборота компании Salesforce.com около 90% приходится на предоставление ПО в виде SaaS, в компании Intuit — около 40%, а в компании Microsoft, которая занимает четвертое место по обороту, SaaS в продажах ПО составляет чуть больше процента.

Рис. 4. Основные игроки мирового рынка SaaS по состоянию на 2011 год

(источник: IDC)

На рис. 4 представлены основные игроки мирового рынка SaaS по состоянию на 2011-й год. В связи с этим фирма Autonomy, разработчик программных решений в области поиска информации и управления знаниями (приобретена компанией HP в конце 2011 года), показана на графике еще как отдельная компания.

Категории программного обеспечения и основные компании, определившие объем рынка, заявляемый IDC, показаны в табл. 2.

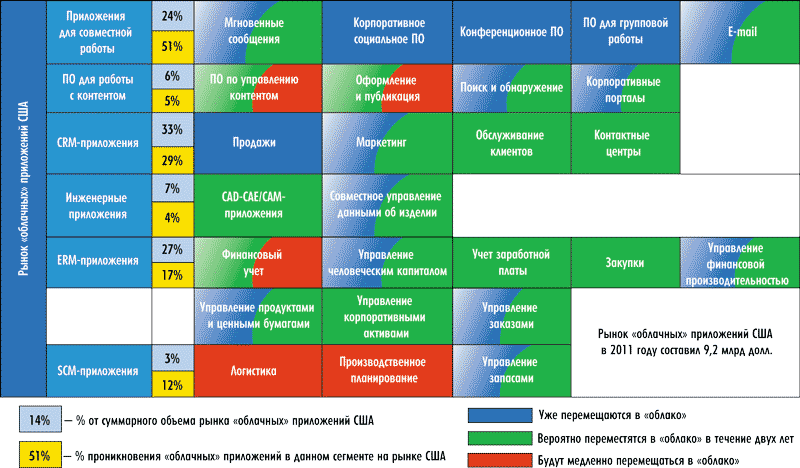

О том, какие категории приложений (рынок США) в первую очередь мигрируют в «облако», можно судить по схеме, приведенной на рис. 5 (системное инфраструктурное ПО в схеме не учитывалось). Поскольку рынок США занимает более 60% мирового, то обозначенные на рисунке тенденции можно считать близкими к общемировым.

Рис. 5. Скорость миграции разных приложений в «облако» (источник: IDC)

По каждой категории софта приведены два значения: верхнее показывает долю от суммарного объема рынка «облачных» приложений, а нижнее — процент проникновения «облачных» приложений в данном сегменте. Например, приложения для совместной работы составляют 24% от всего рынка «облачных» приложений США.

При этом более половины всех приложений для совместной работы уже предлагается в виде «облачных» сервисов.

Возвращаясь к вопросу о причинах разных оценок рынка SaaS, интересно сравнить, какие же категории софта и какие компании выделяются другими аналитиками.

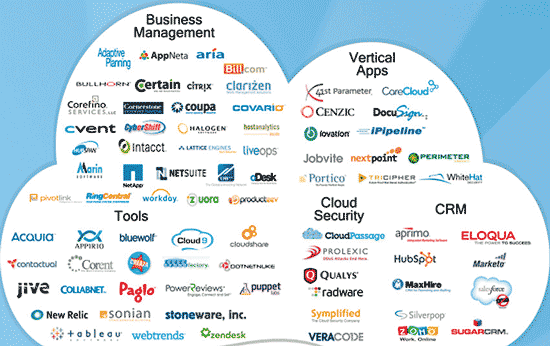

В частности, аналитики из Cloud Times (рис. 6) делят рынок SaaS на следующие категории: приложения для бизнес-управления (business management), вертикальные приложения (vertical applications), CRM, «облачная» безопасность (Cloud Security) и такой широкий раздел, как «Инструментарий» (Tools).

Рис. 6. Экосистема SaaS-провайдеров в представлении Сloud Times

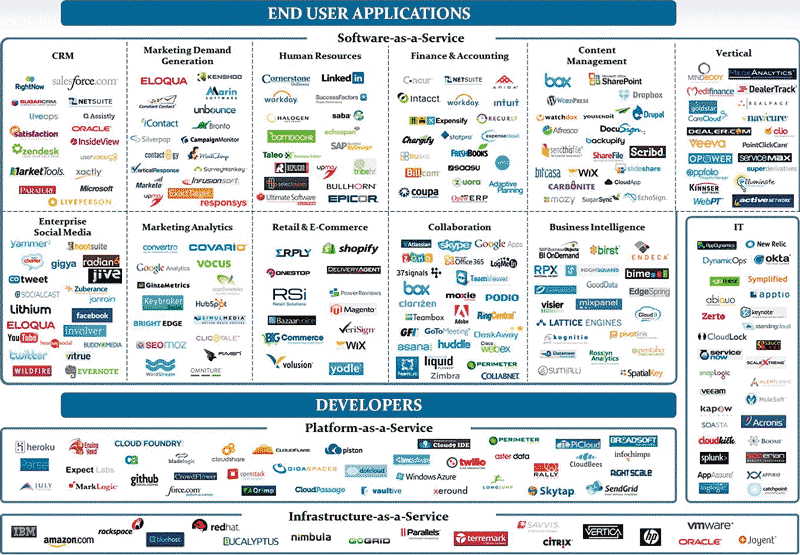

Аналитики из Bessemer Venture приводят свое видение экосистемы провайдеров «облачных» сервисов, в том числе провайдеров SaaS, используя свой набор функциональных сегментов (рис. 7).

Рис. 7. Основные игроки «облачного» рынка и их ключевые SaaS-решения в представлении Bessemer Venture Partners, 2011 год

Интересно отметить, что в представлениях IDC, Сloud Times и Bessemer категории совпадают, но пересечений всё равно немного. В частности, в категории CRM, кроме лидера рынка компании Salesforce, группы вендоров почти полностью различны.

Более того, если посмотреть на компании, представленные на рис. 7 в категории социального ПО, такие как Facebook или Youtube, то по таксономии IDC очевидно, что они и не могли попасть в список вендоров, рассматриваемых IDC, ни по предлагаемым сервисам, ни по схеме монетизации.

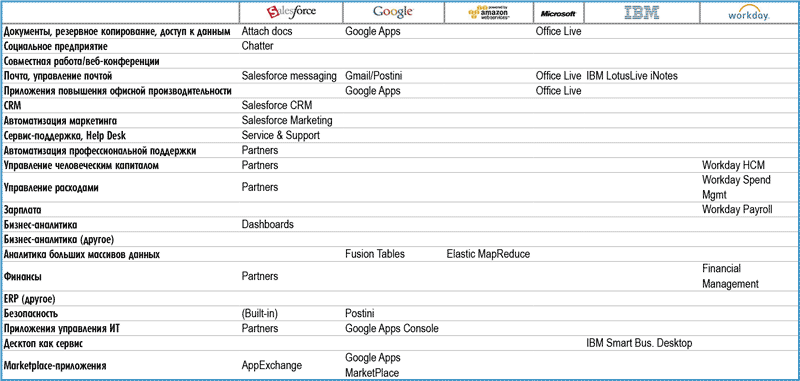

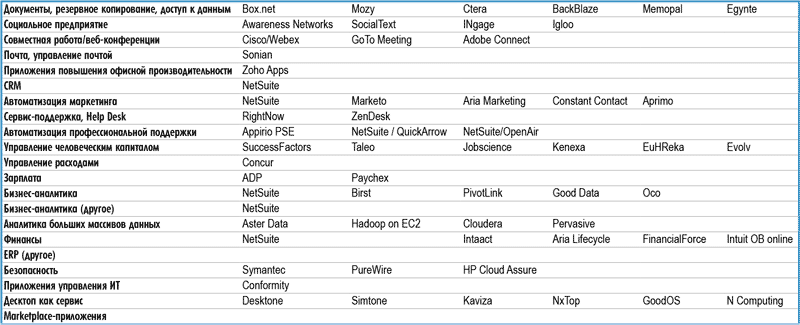

Еще одно, пожалуй, наиболее подробное деление рынка SaaS на категории можно найти в таблицах компании Appirio (рис. 8 и 9).

Рис. 8. SaaS-решения основных «облачных» провайдеров (источник: Appirio)

На рис. 8 представлены SaaS-решения основных «облачных» провайдеров, к которым Appirio относит Salesforce.com, Google, Amazon, Microsoft, IBM и Workday.

На рис. 9 представлены SaaS-решения других игроков рынка.

Рис. 9. SaaS-решения «дополнительных» облачных провайдеров (источник: Appirio)

Несмотря на то что карта обновляется нерегулярно (названия ряда продуктов уже устарели), категоризация продуктов и позиционирование вендоров всё равно представляют определенную ценность. К тому же наименования более поздних модификаций продуктов всегда можно уточнить. Например, Microsoft Office Live — это снятый с разработки продукт, который состоял из двух сервисов: Office Live Workspace (заменен на SkyDrive) и Office Live Small Business (заменен на Office 365).

Приведенные выше примеры говорят о том, что обзор всего рынка SaaS с огромным количеством сегментов — настолько сложная задача, что глобальные его оценки у разных аналитиков неизбежно должны различаться. Более точными могут стать результаты исследований более узких сегментов.

Поскольку приложения для совместной работы — это категория, которая быстрее всего мигрирует в «облако», полезно рассмотреть нишевое исследование именно этого сегмента рынка.

SaaS-рынок приложения для совместной работы

Для того чтобы оценить, какие компании и приложения развиваются наиболее активно на рынке SaaS-приложений для коллективной работы, полезно обратиться к исследованию Forrester «Cloud strategies Of Online Collaboration software Vendors, Q3 2012 2» (“Облачные стратегии вендоров, предлагающих ПО для коллективной работы”).

Forrester отмечает, что рост динамичности бизнеса требует развития онлайнового ПО для совместной работы, поэтому в данный сегмент рынка устремляются как давно известные на рынке вендоры, так и новые компании.

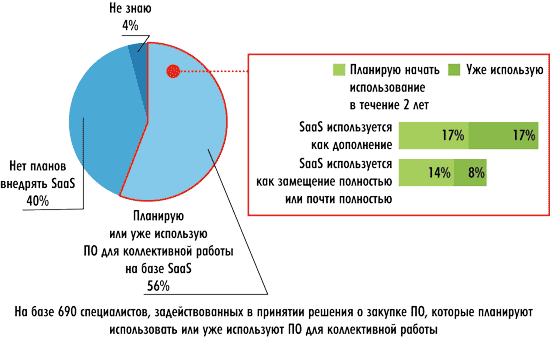

На рис. 10 представлено распределение ответов респондентов на вопрос: «Каковы планы вашей организации по использованию SaaS для дополнения или замены традиционных решений с целью организации коллективной работы на вашем предприятии?»

Рис. 10. Онлайновые инструменты коллективной работы становятся всё более важной составляющей

во внедрениях корпоративных приложений (источник: Forrester 2011 год)

Это исследование проведено компанией Forrester путем опроса лиц, принимающих решение о закупке ПО в компаниях, планирующих приобрести ПО для совместной работы. Более половины респондентов заявили, что их организация будет использовать SaaS-решение для замены или дополнения существующего решения.

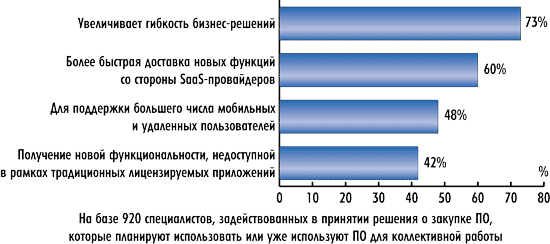

В чем же преимущества SaaS-модели в предоставлении ПО для коллективной работы? Ответ на этот вопрос отражен на рис. 11.

Рис. 11. Лидеры в области развития бизнес-технологий свидетельствуют,

что SaaS увеличивает гибкость бизнеса (источник: Forrester 2011 год)

На рис. 11 представлено распределение ответов респондентов на вопрос: «Насколько важными оказались указанные факторы для принятия решения об использовании SaaS на вашем предприятии?».

Большинство респондентов в качестве основных факторов отметило большую гибкость бизнес-решений и более быструю доставку новых функций со стороны SaaS-провайдеров.

Онлайновые приложения, расположенные за корпоративным файерволом, представляют централизованную рабочую среду для всех участников рабочего процесса, включая поставщиков, партнеров и клиентов. Возможность автоматического апгрейда приложений — одна из основных причин, по которой большинство компаний выбирают SaaS-вариант внедрения ПО для совместной работы.

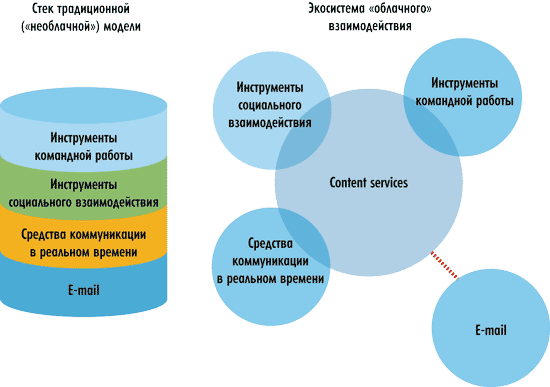

Практика показывает, что все больше времени сотрудники работают вне офиса. Это означает, что сотрудникам требуется более широкий набор платформ, в том числе мобильных, а также инструментарий, позволяющий иметь доступ к ПО для совместной работы везде, где есть доступ в Интернет. При этом «облачная» модель предоставления приложений для совместной работы отличается от традиционной корпоративной (рис. 12).

Рис. 12. Модель организации онлайнового ПО для совместной работы отличается

от офлайновой (источник: Forrester Research, Inc.)

Для анализа деятельности компаний Forrester выделяет 38 параметров, подразделенных на три уровня:

- текущее предложение — позволяет понять, как производители выстраивают свои сервисы онлайнового сотрудничества. Параметр распадается на шесть подпараметров: широта предложения, локализация, доступность и отказоустойчивость сервиса, безопасность и соответствие нормативным регуляторам, способность вендора управлять предложением, и насколько возможно, кастомизация сервиса;

- стратегия — в этом разделе рассматриваются планы каждого поставщика в продвижении и развитии своих сервисов для удовлетворения разного рода клиентов. Параметры учитывают ценовую политику и механизм доставки сервиса потребителю;

- присутствие на рынке — для оценки присутствия на рынке поставщиков Forrester проанализировал их клиентскую базу по таким параметрам, как количество клиентов, количество рабочих мест и выручка от предоставления сервиса.

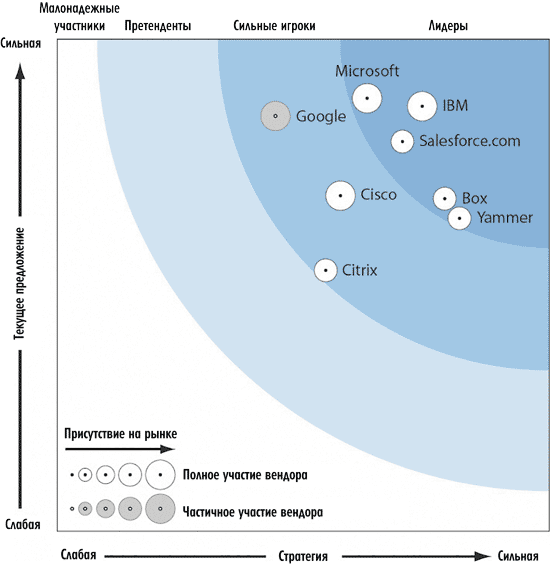

В группу компаний, анализируемых Forrester, вошли восемь поставщиков: Box, Cisco Systems, Citrix Online, Google, IBM, Microsoft, salesforce.com и Yammer (табл. 3). Каждый из этих производителей имеет не менее трех лет опыта в предоставлении онлайновых сервисов по поддержке коллективной работы; компания способна поддерживать масштабные проекты для корпораций с количеством сотрудников не менее 1000 человек.

Основной результат исследования — распределение вендоров в двумерном пространстве «стратегия — текущие предложения» — представлен на рис. 13.

Рис. 13. Лидеры и претенденты на рынке «облачных» приложений

для совместной работы

Очевидно, что IBM, Microsoft и Salesforce.com лидируют благодаря большому опыту работы с корпоративными клиентами. IBM и Microsoft имеют серьезные наработки по предоставлению традиционных («необлачных») продуктов для коллективной работы, а также по поставке ПО для корпоративной работы на базе хостинга. Salesforce.com продвигает свои решения для коллективной работы на волне предложения своего популярного CRM-решения и PaaS-инфраструктуры.

Компании Box, Yammer и Google активно переносят опыт работы с некорпоративными пользователями на корпоративный уровень. Будучи провайдерами онлайновых сервисов коллективной работы, они прокладывают свой путь в корпоративный сегмент путем привлечения так называемых белых воротничков — интеллектуальных работников, которые с помощью упомянутых продуктов начинают решать отдельные задачи и втягивают в процесс других сотрудников. «Облачные» по сути, эти вендоры, в принципе, заинтересованы в смене схемы доставки ПО в корпорации. Компании Box и Yammer (недавно присоединен «Майкрософтом») заинтересованы в постепенном переводе клиентов в новый, «облачный» мир с упором на интег рацию «облачных» и традиционных продуктов. Напротив, стратегия Google направлена на полный отказ от десктопкомпьютеров и полный переход на «облачную» экосистему. Эта стратегия перспективна, но к ней пока еще не все корпорации готовы.

Cisco Systems и Citrix Online представляют развивающиеся продукты для коллективной работы. Названные компании заняты в области разработки ПО для коллективной работы, поэтому нацелены на стратегию расширения портфеля предложений. От предоставления конференционных сервисов они переходят к более широкому набору продуктов для коллективной работы. Эти шаги требуют от компаний изменения в характере представления сервисов в плане того, как эти вендоры осуществляют системную интеграцию, кастомизацию, контроль доступа и шифрование. Компания Cisco достаточно быстро движется в данном направлении, поскольку объединяет экспертизы в области ПО для конференцсвязи, средства оперативной пересылки сообщений (мгновенный обмен сообщениями, instant messaging) и набирающие популярность социальные сервисы, которые она развивает под брендом WebEx. Citrix Online только в начале этого пути — его стратегия направлена на интеграцию недавно приобретенных им технологий на базе ShareFile и Podio.

IBM

IBM недавно провела ребрендинг сервиса SmartCloud for Social Business. Данный продукт является эффективным решением для корпоративных пользователей. Клиенты могут выбрать между предоставлением услуги в виде выделенного хостинга либо в виде мультитенантного решения, поставляемого из Глобальной сети распределенных дата-центров.

Значительная часть функционала SmartCloud доступна через мобильные приложения на базе Android, iOS и Blackberry.

Microsoft

Microsoft Office 365 облегчает предприятиям переход к «облачным» технологиям, позволяя ИТ-руководителям совмещать «облачные» и традиционные технологии. Для того чтобы сделать эту интеграцию проще, Microsoft инвестирует огромные средства. Office 365 конкурирует с Google Apps, хотя это довольно разные продукты. Office 365 — более функциональное, но и более сложное решение, которое больше подходит для средних и даже крупных компаний, которые привыкли работать в Microsoft-ориентированной среде и имеют администратора, разбирающегося в Active Directory, тонкостях настройки Exchange и Sharepoint. Преимуществами Microsoft, безусловно, являются большая клиентская база и верное сообщество разработчиков. Основная угроза для компании — утрата рыночных позиций при переходе от ПК к «облачным» вычислениям.

Salesforce.com

Salesforce.com позиционирует свое решение для коллективной работы Chatter как основной компонент «социального предприятия». Chatter — это средство для организации внутрикорпоративной групповой работы, сформированное на основе сервисов поглощенной компании Activia Live Chat.

Salesforce.com построила решение, базируясь на технологиях, разработанных в рамках создания CRM- и PaaS-инфраструктуры, что позволило сделать высоконадежный и безопасный продукт. Данную стратегию поддерживает также тот факт, что Chatter хорошо интегрируется с Salesforce CRM и приложениями на Force.com. Компания Salesforce.com постоянно пытается найти варианты для расширения возможностей Chatter, в частности посредством приобретения в 2011 году индийского сервиса вебконференций DimDim за 31 млн долл. Веб-конференции и видеоконференции, которые предоставляет DimDim, позволили расширить функциональность Chatter, впитавшего в себя функциональность сервиса вебконференций DimDim. В новой версии Chatter можно видеть онлайн-статус пользователей, общаться с ними в чате real-time и расшаривать свой экран.

В бесплатной версии есть возможность обмена сообщениями, организации групповых обсуждений, обмена файлами и совместной работы над контентом. Платная версия дополнительно предоставляет отдельные CRM-функции.

Box

Box — это компания, базирующаяся в США (Калифорния), и одноименный сервис синхронизации и обмена файлами, который начал свою деятельность как некорпоративный сервис и постепенно достиг уровня предоставления услуг для крупных предприятий. Для того чтобы убедить корпоративных покупателей в надежности своих решений, Box рекламирует свои центры обработки данных (ЦОД), в том числе географически распределенные, а также надежность и совершенство своих инструментов администрирования. Box расширяет глобальное присутствие — в частности недавно был открыт офис в Лондоне.

Yammer

Yammer был разработан в 2008 году, и через два года этим сервисом пользовались уже более 90 тыс. компаний, в том числе более 80% компаний из списка Fortune 500. В июле 2012 года Microsoft завершила сделку по присоединению базирующейся в Сан-Франциско компании — провайдера социального сервиса для коллективной работы на сумму 1,2 млрд долл. Forrester полагает, что данный шаг позволит расширить ресурсы ЦОД под функции технологии, а также увеличит ее надежность и безопасность.

Yammer — это корпоративная социальная сеть, ее даже называют деловым Facebook’ом. С Facebook сеть Yammer роднит то, что первым крупным инвестором обеих был основатель PayPal Питер Тиль. Кстати, одним из членов Совета директоров Yammer является первый президент Facebook Шон Паркер. В настоящее время к сервису подключено свыше 200 тыс. компаний из разных стран мира. Завести базовый аккаунт в сети Yammer можно бесплатно, однако за дополнительные возможности придется платить от 5 до 15 долл. в месяц. По всей видимости, покупка Yammer позволит Microsoft добавить социальные функции в семейство собственных продуктов для корпоративных клиентов.

Продукт Google Apps Premiere Edition появился еще в 2007 году. Низкая цена (50 долл. за пользователя в год) помогла проявить интерес к корпоративному сервису со стороны широкого круга компаний. Однако в первую очередь Google нацелена на новую аудиторию пользователей и ИТ-руководителей, которые заинтересованы во внедрении новых моделей доставки приложений. Основанная в Маунтин-Вью (шт.Калифорния) компания Google предоставляет клиентам полный набор инструментов для коллективной работы, доступный из браузера.

Сервис Google Apps быстро становится одним из ключевых компонентов онлайновой экосистемы бизнес-приложений, которая включает таких производителей, как Salesforce.com и Workday. Это особенно интересно для интернет-магазинов, стремящихся по максимуму перенести ИТ-приложения в «облако».

Cisco

Базирующаяся в Сан-Хосе (шт.Калифорния) компания Cisco активно развивает и производит ребрендинг сервисов по организации совместной работы, используя марку WebEx.

Компания Cisco Systems купила американскую компанию WebEx — крупнейшего в мире участника рынка вебконференций — в 2007 году, заплатив 3,2 млрд долл. за сделку. WebEx позволяет устраивать встречи, совещания, лекции, конференции и семинары с одновременным участием 3 тыс. человек в один клик. Ключевые платформы: iOS, Android, Windows. Среди клиентов: Coca-Cola, Xerox, Canon, Fiat.

Для поддержки сервиса услуг вебконфе ренции WebEx компания Cisco создала надежную глобальную сеть центров обработки данных, разработала высоконадежные коммуникационные технологии, которые впоследствии послужили основой для расширения портфеля услуг компании, — сегодня он включает WebEx Connect (мгновенный обмен сообщениями и видеочат) и WebEx Social. Cisco также активно поддерживает мобильные технологии, развивая решения WebEx Meeting Center и WebEx Connect на базе основных мобильных платформ.

В августе 2012 года международная компания Cisco и российская CTI объявили о начале официальных продаж в России сервиса для вебконференций WebEx. Согласно данным CTI, WebEx занимает более 50% мирового рынка вебконференций. По планам CTI, к концу 2013 года она сможет контролировать до 30% рынка, который составляет 3-4 млн долл. и в основном поделен между местными игроками. При небольших объемах рынок растет на 100% ежегодно.

Citrix

Подразделение Citrix Online Services Division (OSD) также находится в стадии реформирования. К давно известному сервису удаленного доступа и вебконференсинга OSD добавила функциональность расшаривания файлов на базе приобретенного ShareFile и средств групповой работы на базе присоединения Podio. Последние приобретения компании говорят о том, что Citrix планирует активно конкурировать на поле ПО для совместной работы.

SaaS в России

Как уже было отмечено в первой части статьи, разные аналитики пользуются неидентичной таксономией, поэтому представляют различные рейтинги и по-разному оценивают объем рынка. В этом смысле исследования российского рынка не являются исключением.

Оценку российского рынка SaaS можно найти в публикациях IDC, CNews, Parallels и других компаний. Остановимся на сравнении результатов исследования первых трех. Компания Parallels дает весьма оптимистичные оценки отечественного «облачного» рынка: по ее данным, в 2012 году он составил 15,6 млрд руб. (466 млн долл.), где на аренду инфраструктуры (IaaS) приходится 5,8 млрд руб. (174 млн долл.). Сегмент ПО как сервис, куда, помимо традиционных SaaS-решений, включены приложения для электронной сдачи российской отчетности, также составляет 5,8 млрд руб. (174 млн долл.).

В табл. 4 приведены данные о крупнейших поставщиках SaaS в России за 2011 год (на основе исследования CNews).

Сумма доходов 25 игроков в табл. 4 составляет 4,3 млрд руб., или 143 млн долл. Добавив к этому списку категорию «Другие» и учитывая, что рынок SaaS в России растет более чем на 40% в год, получим еще более оптимистичную оценку рынка SaaS в России на 2012 год, чем она обозначена аналитиками из Parallels.

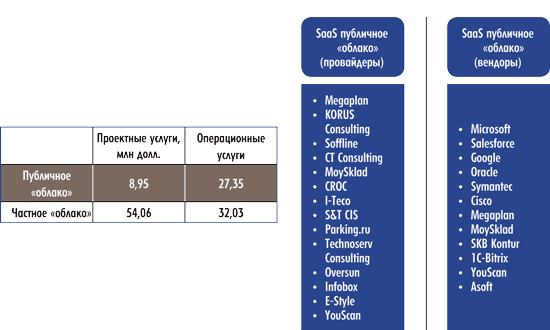

IDC дает более скромные оценки. На одном из слайдов уже упомянутого доклада Александра Прохорова в рамках конференции Directions (рис. 14) показано, что весь рынок публичных «облаков» в России составил в 2011 году 36,3 млн долл., включая SaaS (около 20 млн долл.). Говоря об экосистеме поставщиков SaaS в России, IDC приводит две группы компаний: «провайдеры сервиса» и вендоры, на базе продуктов которых строится решение.

Рис. 14. Экосистема SaaS-игроков в России (источник: IDC)

Сравнивать данные CNews и IDC весьма сложно. В табл. 4 представлены в основном российские компании, на рис. 14 указаны как российские, так и международные компании. IDC отмечает, что большая доля рынка SaaS строится на предоставлении продуктов Microsoft в виде SaaS на базе локальной ИТ-инфраструктуры партнеров, таких как Parking.ru. Многие международные вендоры имеют в России партнеров: Softline продвигает на российском рынке Google Apps, CT Consulting занимается внедрением сервисов на базе продуктов Salesforce.com, Technoserv Consulting — Oracle CRM On Demnand и т.д.

Как можно понять из табл. 4, здесь речь идет как об ИТ-сервисах в форме услуги, так и о сервисах, которые IDC относит к бизнес-сервисам (сдача налоговой отчетности или портал для жильцов).

В заключение хочется сказать, что рынок «облачных» вычислений невероятно широк и многогранен, и каждая аналитическая компания исследует его с той или иной стороны — чаще всего с той, которая исторически им лучше известна. Они описывают и опрашивают разный набор компаний, а кроме того, подходят к рынку со своей, не всегда общеизвестной таксономией. Это объясняет причины расхождения оценок рынка, а также позволяет сделать вывод о необходимости анализа материалов разных исследовательских компаний для формирования комплексного представления о состоянии этой сложной экономической структуры.

Автор благодарит Александра Прохорова за предоставленные материалы и консультации