Экспорт ПО из России и перспективы его роста

Экспорт ПО из России — что считаем?

Крупнейшие провайдеры офшорных ИТ-услуг из России

Место России среди экспортеров ИТ-услуг

Международные центры разработки ПО

Экспорт ИТ-продуктов и готовых решений

Тенденции на рынке разработки ПО

Российские компании на зарубежных рынках

Ресурсы России по ИТ-специалистам

Тезис о том, что роль экспортера сырья и импортера высокотехнологичного оборудования, которую играет Россия, неэффективна, повторяется с завидным постоянством на протяжении последних десяти лет. Всем очевидно, что «сырьевая» модель не может обеспечить ни конкурентоспособности наших предприятий, ни национальной безопасности России.

Концепция модернизации, выдвинутая в последние годы, еще раз обращает внимание на необходимость перехода к «несырьевой» инновационной модели развития российской экономики. Повышение потенциала в области экспорта программного обеспечения из России — это уникальная возможность для реализации упомянутой стратегии. Как же обстоит дело с экспортом ПО из России? Отвечая на этот вопрос, автор статьи опирался на ряд исследований: «7-е ежегодное исследование российской индустрии ПО и экспорта ПО» (“Russian Software Developing Industry And Software Exports 7th annual survey RUSSOFT”), Карни А.Т. «Ранжирование стран, предоставляющих офшорные услуги по ряду индексов» (Kearney A.T. “Global Services location Indexes”), «Топ-30 стран — лидеров по предоставлению офшорных услуг» (“Gartner Top-30 Countries for offshore services”), а также ряд открытых источников.

Экспорт ПО из России — что считаем?

В начале 2010 года было опубликовано 7-е ежегодное исследование РУССОФТ российской индустрии ПО и экспорта ПО, в котором прогнозировалось, что в 2010 году объем экспорта ПО из России составит 3,3 млрд долл. (табл. 1). В марте 2011 года президент некоммерческого партнерства РУССОФТ Валентин Макаров сообщил, что проведено очередное анкетирование участников РУССОФТ, и по предварительным данным уточнил оценку экспорта ПО из России, назвав объем в 3,1 млрд долл. Этот показатель хоть и меньше предыдущего, но всё же весьма значительный.

Однако нужно уточнить, что именно исследователи включают в данный объем. Как следует из отчета РУССОФТ, опубликованного в начале 2010 года, в 2009 году из 2,75 млрд 1,4 млрд долл. приходилось на экспорт ИТ-услуг, 1,03 млрд — на экспорт готовых решений, 320 млн — на оборот международных разработческих центров, расположенных в России. По мнению автора данной статьи, объединение данных категорий и обозначение их термином «экспорт ПО из России» не совсем корректно. Под экспортом ПО из России следует понимать экспорт именно готовых решений. Программы, разработанные отечественными фирмами и встраиваемые в зарубежные DSP-процессоры, или антивирусные модули, созданные российскими компаниями и встраиваемые в зарубежные программные продукты, или OCR-модули, встраиваемые в сканеры зарубежного производства, — это тоже не есть экспорт готовых продуктов. Хотя в отечественных публикациях всё это очень часто именуется экспортом ПО из России. Экспорт ИТ-услуг имеет еще меньшее отношение к понятию «экспорт ПО». К таким услугам можно отнести написание программ под заказ (права на создаваемое ПО принадлежат заказчику, а не разработчику), разного рода ИТ-аутсорсинг, тестирование, поддержку ПО, обучение и т.д. И наконец, деятельность разработческих центров зарубежных компаний на территории России еще в меньшей степени соотносится с понятием «экспорт ПО». Поэтому экспорт ПО из России, показатели по которому приводятся в табл. 1, следует трактовать только как условный интегрированный показатель экспортного потенциала России в области разработки ПО и привлекательности ее в качестве офшорной зоны.

Экспорт ИТ-услуг из России

По данным РУССОФТ, экспорт ИТ-услуг в 2009 году составил 1400 млн руб. при росте 0%. Учитывая, что в России наблюдалось существенное падение рынка ИТ-услуг, нулевой рост можно считать неплохим результатом. Разработка софта на заказ составила 72%, ИТ-аутсорсинг — 12%.

Точно определить объем экспорта, в котором участвуют сотни компаний, невозможно. Различные методики и опросы неизбежно приводят к разным оценкам. Примечательно, что оценки РУССОФТ незначительно отличаются от оценок, приведенных в работе «Развитие экспорта ИТ-услуг в посткризисной перспективе» профессора М.М. Ковалева (табл. 2).

Крупнейшие провайдеры офшорных ИТ-услуг из России

Компании, которые обычно причисляют к лидерам экспорта ИТ-услуг из России, далеко не все являются российскими. Даже если у них российские корни, то очевидно, что в них трудятся разработчики не только из России. Действительно, посмотрим на часто упоминаемые российские компании — лидеров экспорта ИТ-услуг. Одной из первых следует назвать фирму Luxoft, созданную в 2000 году и входящую в группу компаний IBS Group. В ее штате около 4 тыс. сотрудников, которые трудятся в многочисленных центрах разработки в России (Москва, Санкт-Петербург, Омск, Дубна), на Украине (Киев, Одесса, Днепропетровск), во Вьетнаме (Хошимин), Румынии (Бухарест), Великобритании (Лондон), Польше (Краков). Luxoft имеет представительства в США (Нью-Йорк, Сиэтл), Канаде (Ванкувер), Великобритании (Лондон), Германии (Франкфурт), Швейцарии (Цюрих), Сингапуре. Ключевые клиенты компании находятся в Европе и США — это Deutsche Bank, Boeing, UBS, IBM, Thomson, Areva, IDS, Sabre Holdings, Avaya, Alcatel, Ping Identity, AePONA, Harman и др. При этом не весь бизнес компании является экспортным. Среди клиентов в России компания выделяет Microsoft Russia, Absolute Bank, Uralsib, «ВымпелКом» и Polymedia.

По объему офшорного бизнеса с ней сравнима компания EPAM, которая тоже часто фигурирует в отчетах по экспорту ПО из России. Она была основана в 1993 году, и первые ее офисы были открыты в США и Белоруссии. Позже появились центральный североамериканский офис в Лоренсвилле (шт. Нью-Джерси, США) и центральный европейский офис в Будапеште (Венгрия), а также офисы в Великобритании, Германии, России, Казахстане, Украине, Польше, Швеции, Швейцарии и Белоруссии. В сентябре 2006 года EPAM объединилась с российской VDI, образовав единую компанию под названием EPAM Systems со штатом сотрудников в 2200 человек. Сейчас в компании более 5,5 тыс. сотрудников, но сколько из них трудится в России, в открытых данных автору статьи найти не удалось.

То же самое справедливо и для менее крупных игроков. Например, образованная в 1990 году и часто упоминаемая как экспортер ПО из России компания Auriga зарегистрирована в США и помимо центров разработки в России (Москва, Нижний Новгород, Ростовна-Дону) имеет центр разработки в Литве (Вильнюс).

Место России среди экспортеров ИТ-услуг

Существует ряд исследований международных аналитических агентств, которые проводят сравнительный анализ стран — экспортеров ИТ-услуг и дают оценку перспективности размещения в этих странах заказов на оказание офшорных ИТ-услуг. В частности, в табл. 3 приведены результаты исследования «Global Services Location lndex 2011» A.T. Kearney, в котором оценивается офшорная привлекательность разных стран. Исследование базируется на трех индексах (финансовая привлекательность, наличие человеческих ресурсов, степень их подготовленности и бизнес-среда), и на их основании выводится некий интегральный показатель.

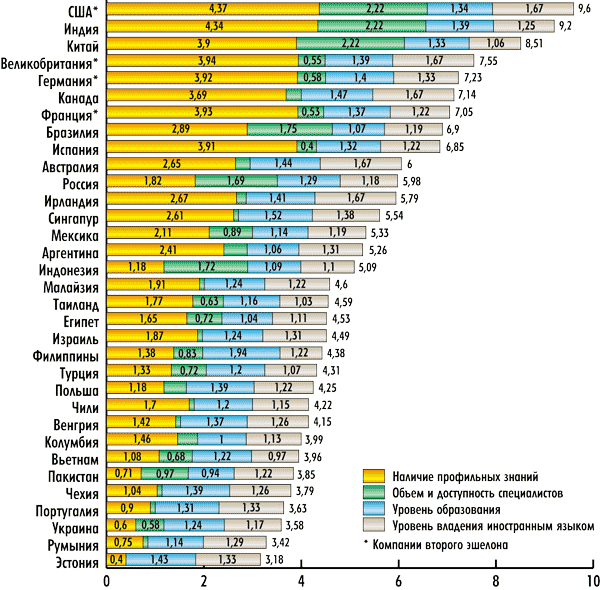

Каждый из четырех индексов табл. 3, в свою очередь, складывается из нескольких составляющих. Например, индекс «наличие специалистов и степень их подготовленности» включает такие факторы, как наличие профильных знаний, объем и доступность специалистов, уровень образования, уровень владения иностранным языком (рис. 1).

Рис. 1. Ресурсы ИТ-специалистов в разных странах

(источник: «Global Services Location lndex» A.T. Kearney, 2011)

Как следует из табл. 3, Россия входит только в двадцатку наиболее привлекательных для ИТ-офшоринга стран, вернее замыкает ее. По интегральному показателю она уступает таким странам, как Болгария, Вьетнам и Египет. А по уровню привлекательности бизнес-среды Россия находится на одном из последних мест. Главным отрицательным фактором являются коррупция и бюрократия, которые формируют негативную бизнес-среду. По уровню финансовой привлекательности нас опережают многие страны Юго-Восточной Азии и Африки, где зарплата гораздо меньше, чем в России. Что касается наличия рабочей силы, то в России с этим дело обстоит неплохо. Конечно, сказывается высокий потенциал, заложенный еще в советское время системой технического обучения. Согласно рис. 1, по показателю ИТ-ресурсов Россия находится на 11-м месте. При этом по индексу «объем и доступность специалистов» Россия входит в первую пятерку стран мира.

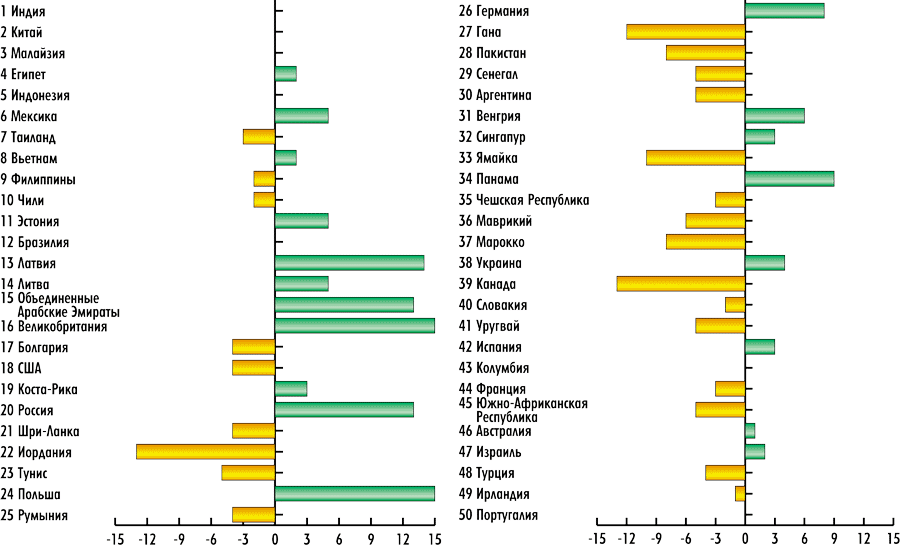

Интересно также отметить, что, согласно исследованию «Global Services Location lndex» A.T. Kearney, Россия увеличила свой рейтинг офшорной привлекательности на 13 пунктов за период с 2009-го по 2011 год (рис. 2). Так же быстро рос показатель офшорной привлекательности Польши, Великобритании, Объединенных Арабских Эмиратов и Латвии.

Рис. 2. Изменения в индексах офшорной привлекательности разных стран

(источник: «Global Services Location lndex» A.T. Kearney, 2011)

Рассмотрим еще одно международное исследование, посвященное офшорной привлекательности, выполненное компанией Gartner. Оно было опубликовано в 2010 году и содержит список «Топ-30 стран, наиболее привлекательных для размещения заказов на оказание офшорных ИТ-услуг в 2010-2011 годах». Перспективность стран с этой точки зрения оценивалась по десяти критериям (язык, наличие государственной поддержки, трудовые резервы, инфраструктура, образование, цена, политическая и экономическая среда, культурная совместимость, бизнес и правовая зрелость, уровень защиты интеллектуальной собственности) по пятибалльной системе: «плохо», «удовлетворительно», «хорошо», «очень хорошо» и «отлично». Россия входит в число этих 30 стран по всему миру и в 13 стран от региона EMIA (табл. 4).

Согласно Gartner, состав первой четверки стран несколько отличается от показанного в табл. 3:

- Индия — согласно Gartner, Индия является абсолютным лидером офшорного ИТ-аутсорсинга и возглавляет список благодаря высоким оценкам в таких областях, как государственная поддержка и большой резерв рабочей силы. По данным Национальной ассоциации софтверных и сервисных компаний (National Association of Software and Service Companies), доход страны от экспорта ИТ и аутсорсинга бизнес-процессов вырос до 59 млрд долл.

- Китай — эта страна всё больше ориентируется на офшорный ИТ-аутсорсинг. Gartner присвоила Китаю высокий рейтинг по причине наличия в этой стране хорошей системы образования, инфраструктуры и государственной поддержки.

- Мексика — Gartner оценила «очень хорошо» государственную поддержку и «отлично» инфраструктуру в Мексике.

- Бразилия — Gartner назвала Бразилию самой эффективной страной на американском континенте по политическим и экономическим условиям для экспорта ИТ-услуг. Страна также получила высокую оценку за развитие инфраструктуры и подготовку трудовых резервов.

Россия фигурирует в отчете Gartner в группе стран EMEA, из которых только Египет получил более высокую оценку, чем «хорошо», в плане государственной поддержки. По показателю «уровень исполнителей» в регионе EMEA ни одна страна не была оценена выше, чем «хорошо». Трудовых ресурсов либо недостаточно, либо неудовлетворительна их квалификация. Более того, Gartner отмечает ухудшение оценки образовательных систем в регионе EMEA в 2010 году. Россия была понижена с уровня «очень хорошо» до «хорошо», в то время как Венгрия и Румыния перешли от показателя «хорошо» к «удовлетворительно». Кроме того, лидеры прошлого года по «привлекательности по стоимости услуг» (Египет, Словакия и Украина) сместились на ступеньку вниз — от «очень хорошо» на «хорошо», а Россия от «хорошо» на «удовлетворительно», что связано с повышением спроса и роста зарплаты программистов в условиях ограниченных ресурсов.

Международные центры разработки ПО

По данным РУССОФТ, объем разработок в международных центрах разработки ПО в 2009 году составил 320 млн долл. Десятки крупных западных компаний создали свои центры разработки в России, включая Alcatel-Lucent, Allied Testing, AVIcode, Cadence, Design Systems, Chrysler, Columbus IT, Dell, Digia, EGAR Technology, EMC, EMS, Ericsson, Google, Hewlett-Packard, Huawei, Intel, InterSystems, Jensen Technologies, LG Softlab, Motorola, NetCracker, Nival Interactive, Nokia, Siemens, Quest Software, RD-Software, Samsung Research Center, SAP, Scala CIS, SmartPhoneLabs, Sun Microsystems, Tagrem Studio, Teleca и T-Systems. По данным РУССОФТ, в России есть небольшой центр разработки SAP, подотчетный немецкому офису компании. Deutsche Bank открыл свое ИТ-подразделение в Санкт-Петербурге, а AMD и Nokia объявляли о своем намерении создать собственные центры разработки программного обеспечения в России.

В табл. 5 приведены данные о том, где и когда международные компании открывали свои центры разработки в России.

Экспорт ИТ-продуктов и готовых решений

По данным РУССОФТ, в 2009 году экспорт готовых решений насчитывал 1030 млн долл. при росте 28%. Большую его часть (примерно 200 млн долл.) составили продукты компании «Лаборатория Касперского». Кроме нее, крупнейшими экспортерами продуктов и готовых решений были названы компании Transas (системы навигации и моделирование авиационных и морских аппаратов), CBOSS (автоматизация телекоммуникационных компаний), Parallels (ПО виртуализации и автоматизации), ABBYY (электронные словари, OCR-cистемы распознавания символов), Paragon Software Group (системные утилиты для управления данными на жестком диске и программное обеспечение для мобильных устройств) и SPIRIT DSP (встроенное программное обеспечение для передачи голоса, видео и данных). Эти семь компаний обеспечили более 60% экспорта готовых решений в области программного обеспечения. Среди компаний второго эшелона в отчете РУССОФТ были отмечены компания ПРОМТ (автоматизированные системы перевода), Центр речевых технологий (системы распознавания речи), Bercut (решения для телекоммуникационного сектора), «1C» (бухгалтерские системы, системы управления предприятием, игры), АСКОН (CAD/CAM/PDM-системы) и DocsVision (документооборот).

Тенденции на рынке разработки ПО

Исследование РУССОФТ выявило тенденции в развитии российского рынка разработки ПО. В частности, на рис. 3 демонстрируется распределение ответов респондентов, показывающее, какие направления рынка ПО получили развитие в период 2008-2010 годов.

Рис. 3. Тенденции в российской индустрии разработки ПО

(источник: РУССОФТ, 2010)

Как видно из рис. 3, предположение о том, что продолжится рост спроса на услуги поддержки ИТ-инфраструктуры, в 2010 году поддержало меньше респондентов, чем в 2009-м. По всем остальным тенденциям количество респондентов, подтвердивших предположение о росте, в 2010 году увеличилось.

В отчете РУССОФТ также приведена информация о доле компаний, которые привлекли или пытались привлечь инвестиции в 2009-2011 годах. Согласно этим данным, в 2009 году таких компаний было 8%, в 2010-м — 20%, в 2011-м привлечь инвестиции планировали 20% компаний.

Согласно отчету, компании из Сибирского региона имели самую высокую потребность в инвестициях (13% в 2009-м и 31% в 2010-2011 годах), а самый низкий уровень потребности в инвестициях показали компании из Санкт-Петербурга.

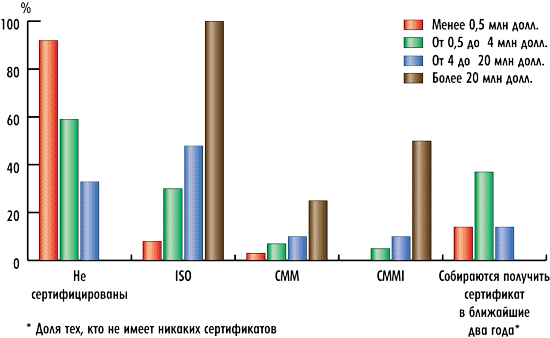

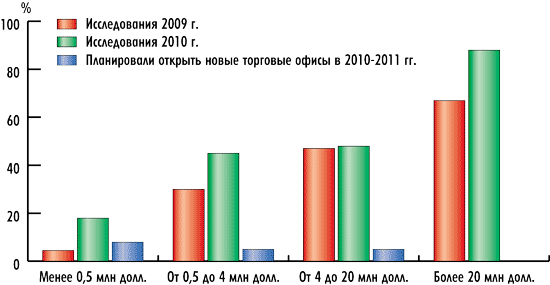

В отчете РУССОФТ также анализируется рост доли компаний, сертифицированных на соответствие международным системам менеджмента качества (рис. 4).

Рис. 4. Доля компаний, сертифицированных на соответствие

международным стандартам, с разбивкой респондентов по обороту

их компаний (источник: РУССОФТ, 2010)

|

ISO — Международная организация по стандартизации. Она занимается развитием стандартизации и смежных видов деятельности в мире с целью обеспечения международного обмена товарами и услугами, а также развития сотрудничества в интеллектуальной, научно-технической и экономической областях. CMM (Capability Maturity Model) — модель зрелости возможностей компании разрабатывать программное обеспечение, подразумевающая несколько уровней:

Первая версия СММ (version 1.0) вышла в 1991 году. Использование модели на практике выявило неоднозначность в подходах к достижению более высокого уровня организации процесса разработки ПО. Поэтому к 2002 году были подготовлены рекомендации по улучшению процесса разработки, которые получили название CMMI. CMMI (Capability Maturity Model Integration) — набор моделей (методологий) совершенствования процессов в организациях разных размеров и видов деятельности. Набор CMMI включает три модели: CMMI for Development (CMMI-DEV), CMMI for Services (CMMI-SVC) и CMMI for Acquisition (CMMI-ACQ). Наиболее известной является модель CMMI for Development, ориентированная на организации, которые занимаются разработкой программного и аппаратного обеспечения, а также комплексных систем. Все действующие версии моделей имеют номер 1.3 (вышли в ноябре 2010 года). |

Как следует из рис. 4, к началу 2010 года уже 100% компаний с оборотом более 20 млн долл. имели сертификаты ISO, а 50% из них — сертификаты CMMI.

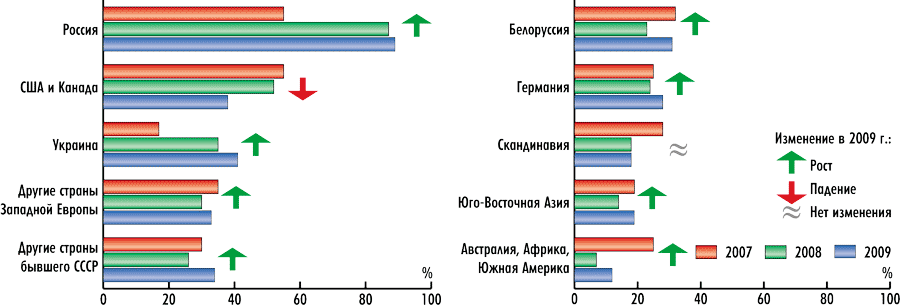

Российские компании на зарубежных рынках

Отвечая на вопрос о том, на каких зарубежных рынках работают респонденты, большинство участников опроса РУССОФТ отметили снижение важности рынков США и Канады (рис. 5). Авторы отчета считают, что отчасти данная тенденция может быть связана с увеличением среди респондентов малых компаний, у которых на рынке США нет особых перспектив. Что касается крупных разработчиков, то они, напротив, заинтересованы в рынке США и Канады и стремятся туда.

Рис. 5. Российские компании на зарубежных рынках (ключевых или по конкретным проектам)

(источник: РУССОФТ, 2010)

Примечательно, что более половины крупных компаний (с оборотом более 20 млн долл.) уже работают на рынках Юго-Восточной Азии, Австралии, Африки и Южной Америки. Однако ни одна из них не рассматривает эти направления как магистральные для развития своего бизнеса.

Географические устремления отечественных компаний обусловлены их положением на карте России. Около трети компаний из Санкт-Петербурга присутствуют на соседнем рынке Северной Европы (в основном в Финляндии). Компании из Москвы (в первую очередь малого и среднего размера) чаще, чем фирмы из других городов, связывают свою деятельность с рынками Украины, Белоруссии и других стран бывшего СССР. Рынки Юго-Восточной Азии, Австралии, Африки и Южной Америки наиболее часто выбирают компании, расположенные в Сибири.

В принципе, регионы Ближнего Востока, Азии и Африки осваиваются российскими компаниями крайне медленно. Примеров экспансии в эти регионы немного. Например, в конце 2009 года «Лаборатория Касперского» объявила об открытии своего первого офиса в Южной Африке. Exigen Services открыла центр разработки в Китае. В июне 2010 года Playnatic Entertainment объявила о подписании договора о сотрудничестве в области ИТ-технологий с иранской компанией Sina Data Co.

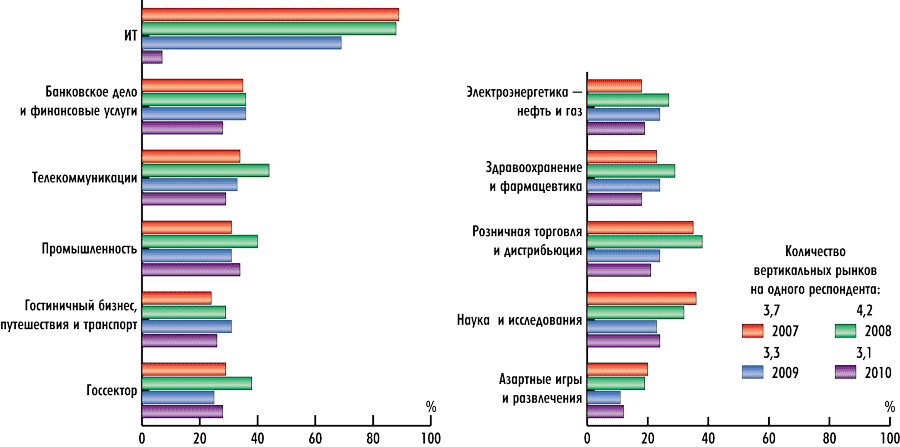

Отвечая на вопрос о том, на каких вертикальных рынках они работают, большинство респондентов (71%) в исследовании РУССОФТ 2010 года назвали в качестве профильной вертикальной индустрии ИТ, более 30% — промышленность, примерно по 30% респондентов указали финансы, телекоммуникации и госсектор (рис. 6).

Рис. 6. Частота упоминания вертикальных рынков в ответах респондентов

(источник: РУССОФТ, 2010)

Следует отметить, что достаточно высокий процент (28%) приходится на госсектор, несмотря на тот факт, что российские компании не слишком охотно пускают в государственный сектор зарубежных стран, например по сравнению с экспортерами из Восточной Европы.

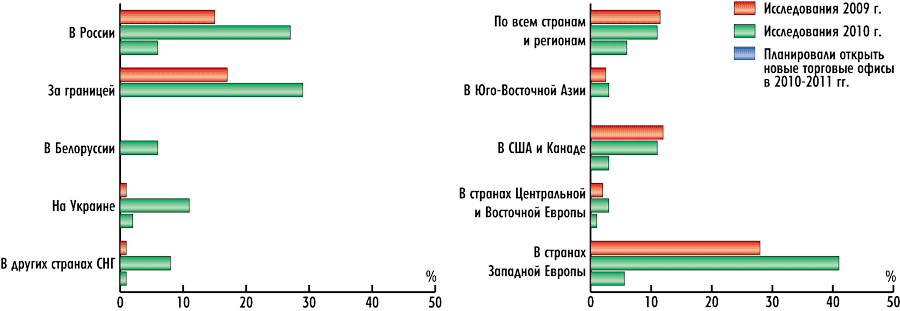

География маркетинговых и торговых офисов российских экспортеров ПО

В отчете РУССОФТ отмечается, что доля респондентов, которые упомянули наличие коммерческих офисов по продажам в других странах и городах, выросла с 28 до 41% (наличие зарубежных офисов — с 15 до 27%) — рис. 7. Респонденты гораздо чаще имеют офисы в бывших советских республиках. При этом доля компаний, представительства которых находятся в странах дальнего зарубежья, практически не изменилась по сравнению с предыдущим исследованием (рис. 8).

Рис. 7. Экспортеры, имеющие торговые офисы в других городах или странах

Рис. 8. Торговые представительства (офисы) в регионах (процент респондентов, указавших регион)

(источник: РУССОФТ, 2010)

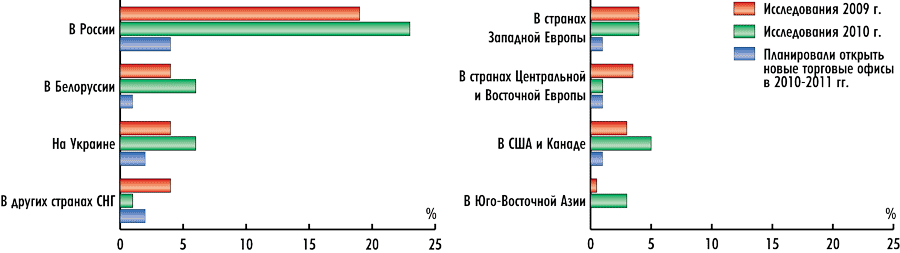

География центров разработки

В отчете РУССОФТ также приведены данные по географическому распределению центров разработки опрашиваемых компаний (рис. 9). Согласно планам опрошенных компаний, новые центры разработки планировалось открыть в Дубне (Московская обл.), Архангельске, Владивостоке, Перми и Тимашевске. Среди наиболее удобных мест для открытия центров разработки в Белоруссии были упомянуты следующие города: Минск (7 раз), Могилев (4), Витебск (2), Гомель (2), Гродно (2), а также Брест (1) и Новополоцк (1), на Украине: Киев (6), Харьков (2), Днепропетровск (2), Винница (2), Херсон (1), Львов (1) и Одесса (1). Были обозначены планы по открытию центров разработки в Азербайджане, Узбекистане и Литве (Вильнюс) в течение 2011 года.

Рис. 9. Центры разработки в регионах (процент респондентов, указавших регион)

(источник: РУССОФТ, 2010)

Представляет интерес и информация РУССОФТ о распределении центров разработки по городам России (табл. 6).

Ресурсы России по ИТ-специалистам

Вопрос о количестве ИТ-специалистов в России поднимается не только в исследованиях РУССОФТ. При этом оценки разных исследователей существенно различаются. По данным Microsoft, количество программистов в России выросло с 212 тыс. в 2003 году до 350 тыс. к началу 2010 года. То есть каждый год оно увеличивалось примерно на 20 тыс. Оценки Microsoft основаны на анализе роста продаж лицензий на ПО средств разработки. Эти оценки не противоречат информации, предоставленной Министерством России по связи и массовым коммуникациям, согласно которой в 2008 году в российских университетах образование получили 19 тыс. ИТ-специалистов. По данным ассоциации АП КИТ, каждый год российские высшие учебные заведения выпускают не менее 60 тыс. ИТ-специалистов. Следует также учитывать появление программистов на российском рынке труда в результате миграции из бывших советских республик (в первую очередь из Белоруссии и Украины). Однако в последние три года их приток уменьшился. По оценкам АП КИТ, общее число ИТ-специалистов, работающих в России, составляет не менее миллиона человек. В эту цифру входят не только сотрудники ИТ-компаний, но и специалисты ИТ-подразделений различных предприятий и учреждений. Министерство связи и массовых коммуникаций оценивает число ИТ-сотрудников в России на уровне 302 тыс. человек. По данным РУССОФТ, численность специалистов в области разработки ПО в России составляет около 100 тыс. человек, в том числе 50-55 тыс. специалистов — разработчиков заказного ПО и программных продуктов на экспорт.

Несмотря на тот факт, что западные аналитики высоко оценивают ресурсы по ИТ-специалистам в России (см. рис. 1), перспективы их роста представляются не слишком оптимистичными. Серьезной проблемой в обучении молодых ИТ-кадров остается высокий средний возраст профессорско-преподавательского состава, не имеющего возможности следить за новыми технологиями программирования. В России не так много высших учебных заведений, которые упоминаются софтверными компаниями как учебные заведения с высоким уровнем подготовки ИТ-кадров (табл. 7).

Большинство ИТ-компаний — разработчиков ПО заявляют о необходимости доучивания выпускников вузов. С целью повышения уровня подготовки студентов они планируют те или иные формы сотрудничества с университетами, направленные на повышение уровня подготовки выпускаемых программистов (рис. 10).

Рис. 10. Сотрудничество ИТ-компаний и университетов

(источник: РУССОФТ, 2010)

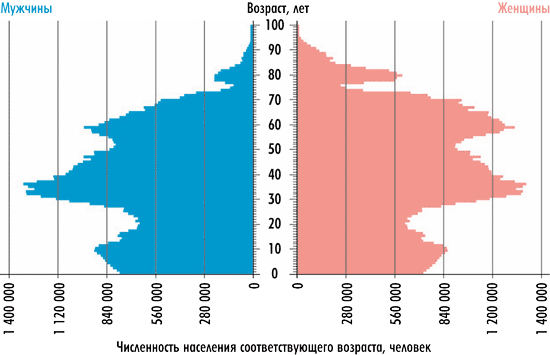

Уже сейчас ИТ-индустрия отмечает нехватку специалистов. По данным Федеральной службы государственной статистики, ситуация будет только усугубляться в силу демографических причин. На рис. 11 показано распределение населения России по полу и возрасту на начало 2020 года. Видно, что нас ожидает существенный провал по возрастной категории 18-25 лет. К 2020 году количество граждан в возрасте 18-20 лет будет почти вдвое меньше, чем в возрасте 35-37 лет. Это говорит о том, что новых специалистов, в том числе новых ИТ-специалистов, будет не хватать. Эту тенденцию подтверждают и данные Министерства образования (рис. 12). Согласно пессимистическому сценарию, число студентов высшего профессионального образования может сократиться с 7,4 до почти 4 млн человек.

Рис. 11. Численность и состав населения России по полу и возрасту на начало 2020 г.

(источник: Росстат)

Рис. 12. Прогноз численности студентов высшего профессионального образования

(источник: Министерство образования РФ)

Выводы

Развитие индустрии производства ПО в России, рост экспорта готовых программных продуктов и ИТ-услуг из России — важное направление, способствующее переходу российской экономики от сырьевой к инновационной высокотехнологичной модели развития. Однако для развития этой индустрии необходимы стимулирующие действия со стороны правительства в плане обучения молодых ИТ-специалистов и льготного налогообложения высокотехнологичных компаний. Современный уровень развития индустрии явно недостаточен. Имеющиеся данные РУССОФТ о том, насколько развит экспорт ПО из России, следует считать несколько завышенными. Часть компаний, учитываемых в формировании данного рынка, можно лишь условно причислить к российским. Разработческие центры компаний, занятых офшорингом, всё чаще размещаются не в России, а в других странах, где ниже зарплата программистов и более благоприятная среда для ведения бизнеса. Настораживает тот факт, что некоторые западные аналитики понизили рейтинг уровня образования наших ИТ-специалистов. Правительству РФ следует обратить внимание на те меры, которые проводятся в странах с развитой индустрией экспорта ПО, и применять этот опыт в России.