Рынок ПО бизнес-аналитики

Программное обеспечение управления производительностью

Рынок бизнес-аналитики в трактовке Gartner

Таксономия разная — лидеры рынка те же

Опросы подтверждают повышенный интерес к бизнес-аналитике

Термин «рынок бизнес-аналитики» можно встретить в сотнях публикаций, во многих из них приводятся те или иные количественные данные. Однако автору статьи не удалось найти ни одного источника, где бы четко описывалась структура этого рынка. Что считаем, господа?

Проблему усугубляет тот факт, что два англоязычных термина — business analytics (BA) и business intelligence (BI) — на русский язык, как правило, переводятся одним — «бизнес-аналитика», несмотря на то что понятия BA и BI в большинстве англоязычных публикаций имеют разный смысл.

К тому же каждая крупная западная аналитическая компания (в этой статье мы будем опираться на данные IDC и Gartner) пользуется собственным набором терминов, дабы придать своим исследованиям уникальный характер и иметь право на не согласованную с другими аналитиками точку зрения. Иными словами — если бы компании не претендовали на уникальность своего подхода и не имели разной таксономии, им пришлось бы согласовывать между собой данные и публиковать один отчет, а потом непонятно как делить за него вознаграждение.

В настоящей статье мы попытаемся рассмотреть подходы IDC и Gartner к структурированию рынка, пояснить различия в оценке мирового рынка ПО ведущими консалтинговыми компаниями в области бизнес-аналитики, определить факторы, стимулирующие и замедляющие его развитие, показать доли основных игроков, проанализировать некоторые технологические тенденции в развитии ПО данного направления.

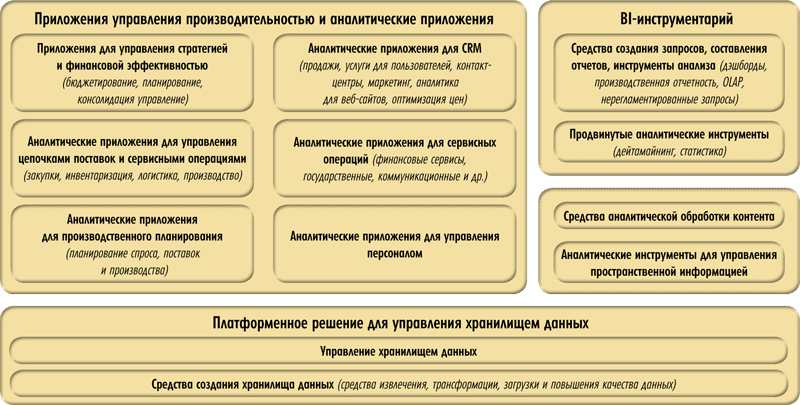

Рынок BA в трактовке IDC

В 2010 году IDC оценила рынок бизнес-аналитики (business analytics) в размере 28 млрд долл. и прогнозировала его примерно 10-процентный рост. Исходя из этого можно предположить, что в 2011 году рынок составил около 30 млрд долл., то есть почти 10% от мирового рынка программного обеспечения. IDC определяет рынок BA-приложений как сочетание трех блоков (рис. 1): платформенные решения для создания и управления хранилищами данных (data warehouse platforms, DW-платформы), приложения управления производительностью и аналитические приложения (performance management software & analytic applications) и BI-инструментарий (BI tools). В 2010 году рынок вырос на 12,5% и, по прогнозам, продолжит расти на уровне 8,9% совокупных темпов годового роста (CAGR) до 2015 года.

Рис. 1. Структура BA-рынка (источник: IDC)

Структура рынка BA в таксономии IDC представлена на рис. 1.

DW-платформы

DW-платформы (data warehouse platforms — программные средства, используемые в проектировании и управлении хранилищами данных) служат для организации поступающих из нескольких приложений данных в соответствии с тематикой, значимой для того или иного бизнеса, с целью информирования лиц, принимающих решения. Платформенное ПО хранилища данных включает средства генерации хранилищ (data warehouse generation, DWG) и средства управления хранилищами (data warehouse management, DWM). DWG — это программные средства, используемые в проектировании, очистке, преобразовании, загрузке и администрировании хранилищ. DWM — СУБД, применяемые для управления данными в хранилище. Наиболее сильные игроки в этом секторе — Oracle, Microsoft и IBM.

Аналитические приложения

Компания IDC определяет аналитические приложения (analytic applications) как приложения, которые служат для поддержки бизнес-процессов и характеризуются следующими признаками:

- структурируют и автоматизируют задачи, относящиеся к оптимизации, контролю и пересмотру бизнес-операций, или служат для выявления возможностей для развития нового бизнеса;

- могут функционировать независимо от основных транзакционных приложений организации или обмениваться данными с ними;

- поддерживают анализ временных трендов (анализируют тенденции в прошлом и делают прогнозы на будущее).

- IDC выделяет следующие виды аналитических приложений:

- аналитические приложения для управления человеческим капиталом, которые обеспечивают аналитическую обработку информации по кадровому учету, оценке сотрудников и т.п.;

- аналитические приложения для оптимизации цепочек поставок, которые включают задачи логистики, планирования, оптимизации и транспортировки;

- аналитические приложения учета и оптимизации ресурсов, материалов и продуктов, в том числе в производстве и закупках;

- аналитические приложения для автоматизации сервисных функций — автоматизация индустриально специфичных секторов в госструктурах, финансовых, учебных, социальных сервисов и т.д.;

- аналитические приложения для управления CRM (CRM Analytic Applications), которые могут быть «заточены» под различные сегменты, такие как торговля, маркетинг, обслуживание клиентов или контактцентры. .

Примеры вендоров и продуктов в этой области: Avaya — аvaya аnalytics, Oracle — Sales Analytics, SPSS (часть IBM) — Predictive Web Analytics.

На рис. 1 нет выделенного блока «Приложения для вебаналитики (Web analytic applications)», поскольку IDC считает приложения для вебаналитики специализированным типом приложений CRM-аналитики, которая позволяет измерять и оптимизировать поведение клиентов в Web.

Примеры вендоров и продуктов в данном сегменте: Coremetrics — Coremetrics Analytics, Omniture (часть Adobe) — SiteCatalyst, Discover, WebTrends — WebTrends Analytics.

Программное обеспечение управления производительностью

Программное обеспечение управления производительностью (performance management software) используется для планирования производительности, сбора данных о производительности, отслеживания эффективности, учета ресурсов и составления соответствующих отчетов об их состоянии.

Примеры вендоров и продуктов: BMC — Performance Manager, MQSoftware MAINVIEW; CA — Spectrum, Wily; Compuware — Strobe, iStrobe, Vantage, Gomez; HP — Performance Manager, SiteScope; IBM — Tivoli OMEGAMON, IBM Tivoli Monitor, IT/CAM.

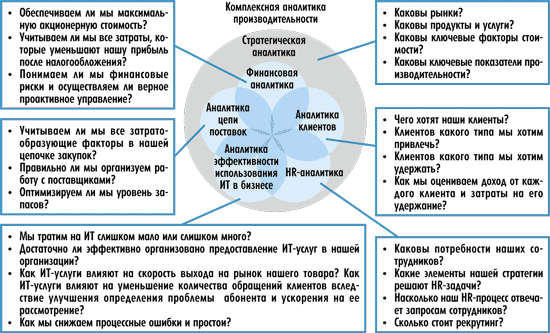

Для того чтобы понять, на какие вопросы помогают ответить разные аналитические приложения, рассмотрим рис. 2.

Рис. 2. Вопросы, на которые помогают ответить разные аналитические приложения

(источник: IBM)

BI-инструменты

Средства формирования запросов конечными пользователями, средства построения отчетов и ПО для анализа (end-user query, reporting and analysis) включают средства генерирования нерегламентированных запросов, инструменты многомерного анализа, а также дэшборды и средства предоставления производственной отчетности. Средства формирования запросов и построения отчетов разработаны для поддержки доступа к данным и построения отчетов силами ИТ или бизнес-пользователей. Инструменты многомерного анализа включают OLAP-серверы и клиентские средства анализа, которые обеспечивают среду управления данными для моделирования бизнес-задач и анализа бизнес-данных.

В этом секторе в первую очередь нужно отметить следующих игроков и их продукты: Actuate — Actuate BIRT, Actuate e.Reports; IBM — IBM Cognos 8 Business Intelligence, IBM Cognos TM1; Information Builders — WebFOCUS InfoAssist, WebFOCUS ActiveReports; Microsoft — Microsoft SQL Server Reporting and Analysis Services; MicroStrategy — MicroStrategy 9; Oracle — Oracle Business Intelligence Enterprise Edition, Oracle Essbase; SAP — SAP BusinessObjects Business Intelligence, SAP BusinessObjects Crystal Reports.

Продвинутые системы аналитики (advanced analytics software) включают дейтамайнинг и ПО для статистического анализа данных. Здесь используются различные технологии для обнаружения отношений в данных, которые слишком сложны, чтобы извлекать их при помощи инструментария стандартных запросов. Этот сегмент также включает техническое, эконометрическое и другое специальное программное обеспечение, которое использует аппарат матстатистики анализа данных.

Примеры вендоров: FICO — FICO Model Builder, IBM — IBM SPSS Predictive Analytics Software, KXEN — KXEN, Oracle — Oracle Data Mining, SAS — SAS Analytics, SAS Enterprise Miner, TIBCO — TIBCO Spotfire S+, Unica — Unica PredictiveInsight.

Контент-анализ (content analysis) — приложения этого класса дают возможность исследовать контент путем выявления числовых закономерностей и их интерпретации. Анализ определяемых характеристик позволяет делать выводы относительно намерений создателя контента или возможной реакции адресата, выявлять факты и тенденции, отраженные в документах, изучать документы в их социальном контексте. Контент-анализ может применяться для исследования эффективности рекламы, анализа политической направленности документов, классификации ответов на вопросы анкет и т.п.

Примеры вендоров: EMC, IBM, OpenText, SAS, TEMIS.

Аналитические приложения для управления пространственной информацией (Аналитические приложения и PMS) — это программы, которые позволяют анализировать данные в привязке к ГИС-системам. Инструментарий дает возможность отвечать на вопросы типа «в каких городах у нас самые активные партнеры?», «в каких регионах у нас самые большие суммарные продажи?», «в каких районах сейчас самые большие пробки, и как они изменятся к такому-то времени?», предоставляя средства визуализации с привязкой к карте.

В качестве примера компании, занимающейся подобными технологиями, можно назвать фирму Endeca Technologies, которая недавно была приобретена корпорацией Oracle.

Приложения управления финансовыми показателями и стратегией (financial performance and strategy management applications) — это кроссиндустриальные приложения, основной целью которых являются измерение, анализ и оптимизация финансовых показателей, управление процессами на базе использования пакетов приложений, которые включают следующие категории:

- бюджетирование и планирование — приложения для поддержки операционных процессов бюджетирования, корпоративной консолидации бюджета, планирования, корректировки и прогнозирования;

- финансовая консолидация — приложения поддержки управления финансовой консолидацией, отчетности и настройки процессов согласования между подразделениями;

- управление рентабельностью — приложения для поддержки подробного измерения затрат и рентабельности, а также составления соответствующей отчетности.

Приложения управления стратегией управления — поддерживают замкнутый цикл управления стратегией. К данному классу относится система сбалансированных показателей (ССП Balanced Scorecard, BSC) — концепция переноса и декомпозиции стратегических целей для планирования операционной деятельности и контроля их достижения.

Основные игроки и их продукты на этом рынке: Oracle — Enterprise Planning and Budgeting, SAP — SEM, SAS — Financial Intelligence and Performance Management.

Следует отметить, что BA-таксономию невозможно согласовать и зафиксировать раз и навсегда. Технологии в области бизнес-аналитики довольно быстро меняются — соответственно меняется и набор терминов (рис. 3).

Рис. 3. Схема эволюции BA-технологий (источник: IDC, 2011)

Рис. 3 не только дает представление об эволюции технологий, но и показывает характер роста объема накопленных данных, числа пользователей приложений бизнес-аналитики, ИТ-сотрудников и сотрудников, занятых количественным анализом данных. Как видно из рисунка, число данных и пользователей растет экспоненциально, в то время как число аналитиков и ИТ-сотрудников — практически линейно, что создает определенные проблемы для решения всё возрастающего количества задач бизнес-аналитики.

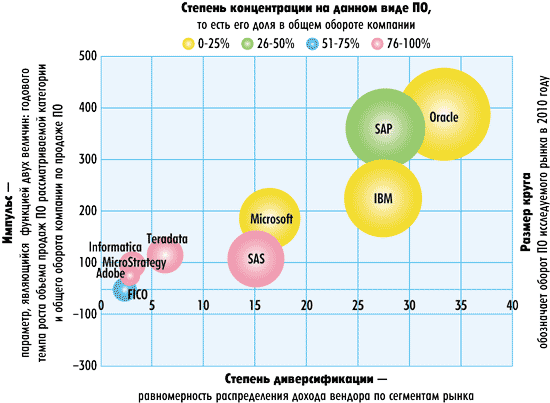

На рис. 4 показаны позиции десятка ведущих вендоров на мировом рынке BA-софта в 2010 году. Размер круга отображает оборот компании за 2010 год. По оси ординат отложен так называемый импульс (momentum) — комплексная величина, которая является функцией годового темпа роста объема продаж ПО компании и размера ее дохода на рынке программного обеспечения. Из рис. 4 видно, что Oracle в 2010 году имела самый высокий импульс. Присутствовали на рынке в 2010 году и другие быстрорастущие поставщики, но с поправкой на их размер импульс у них был ниже, чем у большинства крупнейших вендоров бизнес-аналитики.

Рис. 4. Топ 10 вендоров на мировом рынке BA-софта в 2010 году

По оси абсцисс отложен такой параметр, как степень диверсификации (Diversity), то есть равномерность распределения дохода вендора по сегментам рынка. Здесь имеется в виду равномерность его присутствия в вышеобозначенных 12 сегментах рынка (см. рис. 1). Oracle имеет максимальную степень диверсификации, а Adobe — минимальную.

Степень концентрации на данном виде ПО (Reliance) — это показатель того, в какой степени общий доход компании от продажи ПО зависит от доходов по конкретному сегменту рынка ПО (в данном случае — ПО business analytics). Параметр показан цветом.

Фирмы Oracle, IBM, Microsoft и Adobe находятся в группе, где доходы от продажи ПО бизнес-аналитики составляют менее 25% от общего дохода вендоров. Компании SAS, Teradata, MicroStrategy и Informatica, наоборот, попадают в группу, где более 75% от выручки проиходится на долю ПО бизнес-аналитики.

Топ 10 крупнейших вендоров в области бизнес-аналитики занимают более 67% рынка. За ними следуют сотни компаний, работающие в указанных 12 секторах. Эти вендоры применяют различные бизнес-модели: поставляют коммерческое ПО, ПО с открытым кодом, используют разные модели доставки ПО — традиционную и в форме SaaS.

Рынок бизнес-аналитики в трактовке Gartner

Говоря о рынке бизнес–аналитики, Gartner выделяет три его составляющие: платформы бизнес-аналитики (BI-платформы), приложения BI-аналитики и пакеты программ для анализа корпоративной производительности (Corporate Performance Suites, CPMS).

Gartner определяет BI-платформу (BI platform) как программную платформу, обеспечивающую функции интеграции, предоставления информации и ее анализа.

Интеграция подразумевает, что все инструменты платформы используют общие средства обеспечения безопасности, метаданные, средства администрирования и генерации запросов. BI-платформа должна предоставлять средства программной разработки для интеграции приложений в общий бизнес-процесс, давать разработчикам возможность создания BI-приложений без кодирования вследствие применения мастеров визуального редактирования, а также иметь средства интеграции с Microsoft Office.

Средства анализа информации включают средства аналитической обработки в реальном времени OLAP (Online Analytical Processing); продвинутую визуализацию, которая позволяет представлять данные для более эффективного их восприятия в виде интерактивных картинок и диаграмм; предиктивное моделирование и дейтамайнинг; карты показателей (Scorecards).

Средства предоставления информации — это средства создания отчетов в виде приборных панелей с интуитивно понятными изображениями и генераторы нерегламентированных запросов, позволяющие создавать отчеты в режиме самообслуживания.

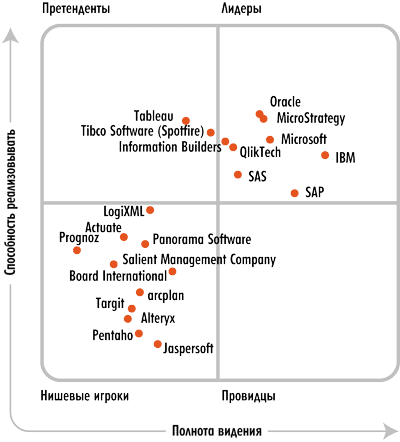

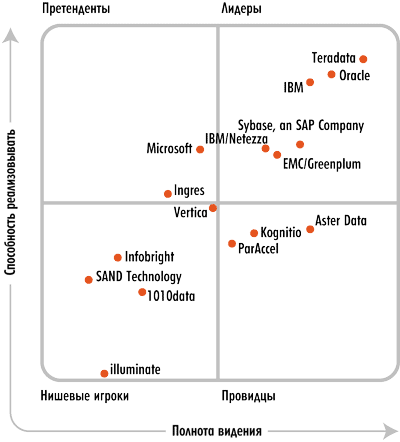

Расстановка сил на рынке BI-платформ показана на рис. 5.

Рис. 5. Ведущие вендоры на рынке BI-платформ

(источник: Gartner, февраль 2012)

По данным компании Gartner, мировой объем рынка ПО в области BI и analytics and performance management (аналитики и управления эффективностью) превысил 10 млрд долл. в 2010 году. На четверку лидеров (SAP, Oracle, IBM и Microsoft) в 2010 году приходилось 59% данного рынка. На рынке BI-платформ и CPMS они составляли около 66%, в то время как на рынке аналитических приложений лидерство принадлежало SAS. На рынке наблюдается консолидация BI-инструментария на уровне ИТ-департаментов, в то время как новая волна легких discovery-инструментов и аналитических приложений распространяется на уровне отделов.

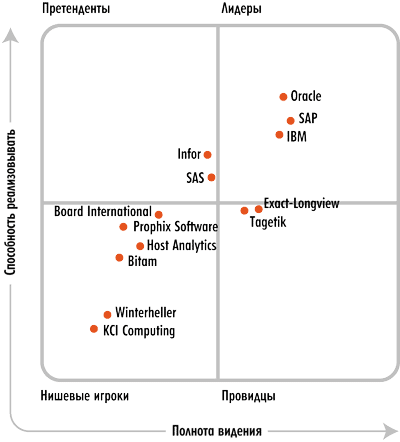

Распределение компаний на рынке CPMS показано на рис. 6.

Рис. 6. Ведущие вендоры на рынке CPMS

(источник: Gartner, март 2011)

Согласно таксономии Gartner, CPM-система должна включать:

- приложения бюджетирования, планирования и прогнозирования (budgeting, planning and forecasting), которые позволяют автоматизировать управление бюджетом на этапах планирования, представления и утверждения;

- приложения моделирования и оптимизации прибыльности (profitability modeling and optimization);

- приложения, отображающие ключевые показатели эффективности (KPI) на стратегической карте (dashboard and scorecard applications);

- приложения финансовой консолидации (financial consolidation);

- средства построения отчетов финансовой, нормативной и управленческой отчетности (financial, statutory and management reporting).

На этом рынке доминируют три CPM-мегавендора — Oracle, SAP и IBM. Наиболее быстрорастущими вендорами на рынке CPM-решений в 2011 году стали Bitam и Clarity Systems, присоединенные IBM в 2010-м.

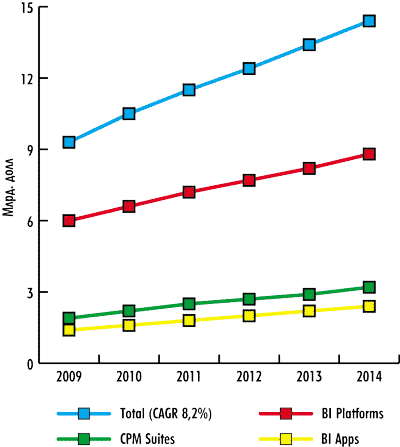

В табл. 1 и табл. 2, а также на рис. 7 представлены данные Gartner по мировому рынку BI-платформ, аналитических приложений и PMS.

Рис. 7. Динамика рынков BI-платформ, BI-приложений и CPMS

(corporate performance management suites) (источник: Gartner, май 2011)

По рынку приложений бизнес-аналитики Gartner не приводит распределения вендоров. По крайней мере, автору не удалось найти подобной информации в открытых источниках. Однако по ряду публикаций можно судить, что к этому рынку Gartner относит те же сегменты, что и IDC, то есть аналитические приложения для управления человеческим капиталом, приложения для оптимизации цепочек поставок, аналитические приложения для управления CRM и др.

Как следует из вышеизложенного, Gartner не включает сегмент DW-платформ в рынок бизнес-аналитики, а рассматривает его отдельно. Однако, поскольку IDC считает его сегментом рынка бизнес-аналитики и мы описывали его выше, приведем здесь и точку зрения Gartner на сегмент DW-платформ. Распределение ключевых вендоров на магическом квадранте, по данным Gartner, представленно на рис. 8.

Рис. 8. Ведущие вендоры на рынке DW/DMS

(источник: Gartner, январь 2011)

Таксономия разная — лидеры рынка те же

Компании IDC и Gartner по-разному сегментируют рынок бизнес-аналитики и пользуются различными терминами, поэтому совместный анализ их данных требует применения довольно сложной процедуры наложения одних данных на другие. Однако, несмотря на разные методики, обе аналитические компании примерно одинаково определяют ключевых вендоров и оценивают их роль на рынке.

Oracle

По данным IDC, Oracle является лидером рынка BA. Ее флагманский продукт — Oracle Exadata Database Machine — комплексное решение, включающее серверы, системы хранения данных, сеть и программное обеспечение, которые отличаются широким масштабированием, безопасностью и высокой отказоустойчивостью. В плане дохода Oracle Exadata пока вносит небольшой вклад в общий бизнес Oracle в области бизнес-аналитики, который включает программное обеспечение построения хранилищ данных, BI-инструментарий, средства анализа пространственной информации и целый ряд аналитических приложений. Oracle также является крупнейшим поставщиком систем управления хранилищами данных и одним из крупнейших поставщиков аналитических приложений.

Gartner подтверждает лидирующие позиции Oracle, указывая эту компанию в правом верхнем секторе во всех трех квадрантах — BI-платформы, CPMS и DWH/DBMS (см. рис. 5, 6 и 8).

SAP

Согласно IDC, SAP является вторым по величине поставщиком ПО бизнес-аналитики. Чуть менее 50% своих доходов SAP получает от продажи программного обеспечения BA из сегмента «аналитические приложения», где она занимает первое место. SAP также лидирует в сегменте BI и аналитических инструментов. Сегмент рынка, где SAP отстает по уровню дохода от своих основных конкурентов, — это программные платформы для построения хранилищ данных. SAP стремится расширить свое присутствие в сегменте управления хранилищем данных. В 2010-2011 годах большое внимание в компании уделялось внедрению технологии in-memory technology с акцентом на аналитические задачи.

Gartner отмечает, что на рынке BI-платформ SAP, несмотря на то что входит в группу лидеров по параметру «возможности реализации», уступает целому ряду компаний, в то время как на рынке CPMS — только компании Oracle.

IBM

По данным IDC, IBM — это третий по величине вендор в области бизнес-аналитики. На рынке DWP компания IBM является вторым по размеру игроком, но отстает в категории «аналитические приложения», где начала работать сравнительно недавно.

Компания IBM специализируется на сложных решениях, что может помешать ее стратегии на массовом рынке. Одно из сильных направлений IBM — это продвинутая аналитика, где она конкурирует с лидером рынка SAS. У IBM сильные позиции в сфере создания программно-аппаратных комплексов. Фирма Netezza была пионером в этом направлении и, став частью IBM, усилила ее.

Опросы подтверждают повышенный интерес к бизнес-аналитике

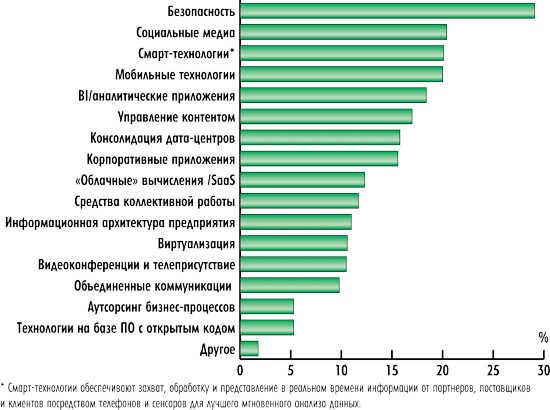

Опросы, проведенные IDC в 2011 году, свидетельствуют о растущем интересе со стороны руководителей ИТ-подразделений к приложениям бизнес-аналитики (рис. 9-11).

Рис. 9. Распределение ответов на вопрос «Что из перечисленного можно отнести

к основным

ИT-инициативам в вашей организации?» (источник: IDC, 2011)

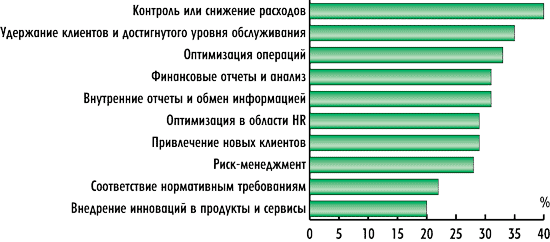

Рис. 10. Распределение ответов на вопрос «Какие факторы определили

ваше желание внедрить BA-решение?» (источник: IDC, 2011)

Рис. 11. Распределение ответов на вопрос «С какими трудностями

вы столкнулись при внедрении

BA-приложений?» (источник: IDC, 2011)

На рис. 9 представлено распределение ответов на вопрос «Что из перечисленного можно отнести к основным ИT-инициативам в вашей организации?», полученное в ходе опроса, который проводился IDC в 2011 году. В исследовании приняли участие 4236 респондентов.

На рис. 10 представлено распределение ответов на вопрос «Какие факторы определили ваше желание внедрить BA-решение?»

А на рис. 11 показано распределение ответов на вопрос «С какими трудностями вы столкнулись при внедрении ВА-приложений?». Отметим, что в России велика роль интегратора, поскольку многое зависит от того, что он предлагает.

Выводы

Определяя рынок бизнес-аналитики, компания IDC включает в него раздел, связанный с организацией и управлением хранилищами информации, — DWH, в то время как Gartner рассматривает его отдельно. Оценки двух этих аналитических компаний расходятся прежде всего по этой причине.

IDC и Gartner по-разному сегментируют рынок бизнес-аналитики и пользуются различными терминами, поэтому совместный анализ их данных требует довольно сложной процедуры наложения одних данных на другие.

Несмотря на разные методики, обе аналитические компании примерно одинаково определяют ключевых вендоров, отмечая решающую роль компаний Oracle, SAP, IBM и Microsoft и увеличение доли их присутствия на рынке.

В статье использованы материалы IDC и Gartner.